A Câmara dos Deputados aprovou o projeto que cria o marco legal das garantias de empréstimos (PL 4188/21). A proposta seguirá para o Senado.

De autoria do Poder Executivo, o projeto foi aprovado na forma do substitutivo do relator, deputado João Maia (PL-RN). Confira alguns pontos do texto:

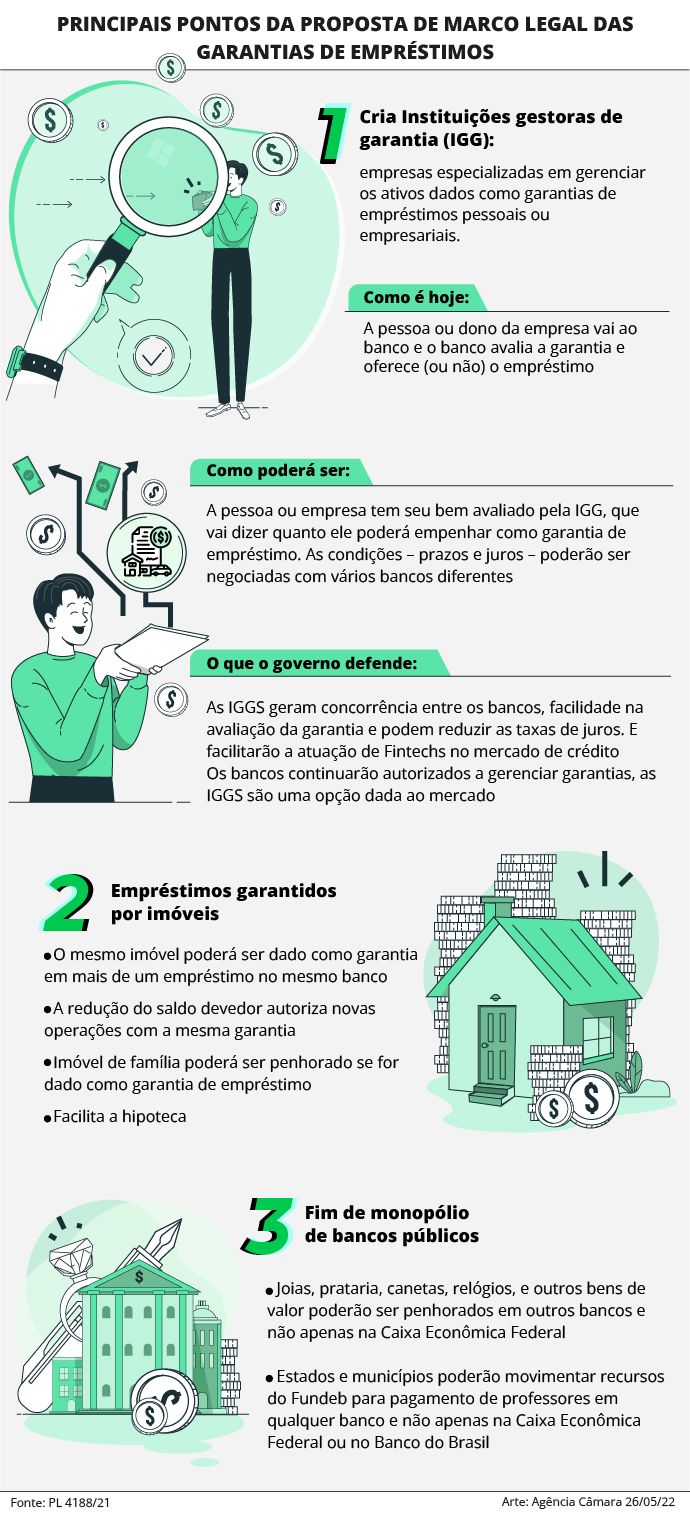

- permite a exploração de um serviço de gestão especializada de garantias;

- aumenta situações de penhora do único imóvel da família;

- concede isenção de imposto sobre aplicações de estrangeiros em títulos privados;

- agiliza a retomada de veículos comprados por leasing em razão de dívida.

Segundo o projeto, o serviço de gestão de garantias será regulamentado pelo Conselho Monetário Nacional (CMN) e poderá ser prestado por instituições autorizadas pelo Banco Central. Essas instituições farão a gestão das garantias e de seu risco; o registro nos cartórios, no caso dos bens imóveis; a avaliação das garantias reais e pessoais; a venda dos bens, se a dívida for executada; e outros serviços.

Quanto ao único imóvel da família, o texto aprovado muda a lei sobre a impenhorabilidade de imóvel (Lei 8.009/90) para permitir essa penhora em qualquer situação na qual o imóvel foi dado como garantia real, independentemente da obrigação garantida ou da destinação dos recursos obtidos, mesmo quando a dívida for de terceiro (um pai garantindo uma dívida do filho com o único imóvel que possui).

Atualmente, a lei diz que a família não pode perder esse único imóvel por dívidas, exceto em alguns casos, como na hipoteca, quando ele é oferecido como garantia real. Nesse tópico, o relator acrescentou dispositivo para excluir da nova regra os imóveis rurais oferecidos como garantia real de operações rurais.

IGG

Segundo o novo modelo de gerência de garantias, as pessoas físicas ou jurídicas interessadas em tomar empréstimo junto a instituições financeiras que usam os serviços das instituições gestoras de garantia (IGG) deverão antes firmar um contrato com uma dessas empresas e apresentar os bens que pretendem dar em garantia. Após as avaliações de valor e de risco, a IGG definirá o valor máximo de empréstimo que os bens dados em garantia suportarão. A partir desse momento, o interessado pode ir à instituição financeira para contrair o empréstimo.

A ideia do governo é livrar os bancos e outras instituições financeiras do custo de gerenciar as garantias com a intenção de diminuir os juros. Se a instituição financeira procurada aceitar as garantias avaliadas pela IGG, deverá designá-la para desempenhar as atividades de gerenciamento e aderir ao contrato entre a IGG e o interessado.

A IGG responderá por seus atos perante as instituições financeiras credoras, os devedores das operações garantidas e o prestador da garantia, que não precisa ser o próprio devedor. No caso de o empréstimo ser em valor inferior ao máximo possível garantido, outras operações de crédito baseadas nos mesmos bens ofertados como garantia deverão obrigatoriamente passar pela mesma IGG, que centralizará os registros e as eventuais vendas dos bens garantidores.

Nenhuma IGG, no âmbito do contrato de gestão de garantias, poderá exercer atividades típicas de instituições financeiras, inclusive oferta de empréstimos.

Contrato

Uma das cláusulas do contrato com a IGG deverá informar ao tomador do empréstimo que, se ele se tornar inadimplente em qualquer um dos empréstimos ou financiamentos, a instituição financeira poderá considerar vencidas todas as operações de crédito autorizadas pela IGG com base na garantia prestada, independentemente de aviso ou interpelação judicial.

O contrato deve conter ainda:

- o valor máximo de crédito vinculado às garantias prestadas;

- o prazo de vigência do contrato;

- os tipos de operações de crédito que poderão ser autorizadas pelo prestador da garantia;

- a descrição das garantias com a previsão expressa de que abrangerão todas as operações de crédito autorizadas;

- a forma de distribuição do produto de eventual execução da garantia entre os credores por ela garantidos; e

- as regras aplicáveis à assembleia de credores, se houver mais de um.

Segundo o texto, será proibido vincular uma operação de crédito a uma garantia administrada pela IGG se a data da última prestação for posterior à data de vigência do contrato de gestão de garantias.

Depois de quitados os financiamentos ou empréstimos, os bens dados em garantia serão liberados pela IGG se o interessado pedir o fim do contrato ou se ele vencer.

Em todo caso, o prazo de vigência será considerado prorrogado até a quitação total (no caso de atrasos e renegociações, por exemplo) ou até que as garantias sejam totalmente executadas para saldar a dívida. Nessas situações de prorrogação, novas operações de crédito não poderão ser vinculadas às garantias, exceto se os credores permitirem.

O contrato de gestão de garantias poderá prever ainda que a IGG ofereça ao tomador do crédito garantia adicional, na forma prevista em regulamento do CMN.

Patrimônio separado

De acordo com as regras aprovadas no PL de garantias de empréstimos, os direitos correspondentes às garantias e o dinheiro obtido com a venda dos bens dados em garantia não se confundem com o patrimônio próprio da IGG para qualquer fim.

Após o cumprimento das obrigações garantidas, o saldo remanescente da venda estará sujeito à legislação aplicável a cada modalidade de garantia.

Se a IGG sofrer intervenção do Banco Central, pedir recuperação judicial ou extrajudicial, falência ou qualquer outro regime de dissolução, o credor poderá optar por constituir as garantias em nome próprio ou transferi-las para nova instituição gestora de garantia ou para um agente de garantias.

Caso existam vários credores, a decisão dependerá dos titulares que representem a maioria simples dos créditos garantidos após assembleia.

Alíquota zero

Para investidores residentes no exterior, o projeto reduz a zero a alíquota de Imposto de Renda incidente sobre rendimentos obtidos por meio de:

- títulos emitidos por empresas privadas, exceto instituições financeiras;

- fundos de investimento em direitos creditórios, exceto se esses direitos forem cedidos por instituições autorizadas a funcionar pelo Banco Central; ou

- letras financeiras.

Pelo texto, valem os rendimentos de qualquer tipo, como juros, prêmios, comissões, ágio e deságio. Será permitido ainda que os fundos de investimento de direitos creditórios e os certificados de recebíveis sejam constituídos para lidar com recebíveis de um único cedente ou devedor.

A isenção valerá também para fundos de investimento que invistam exclusivamente e em qualquer proporção em títulos públicos federais; e para fundos soberanos que realizarem operações financeiras no País de acordo com as normas e condições estabelecidas pelo Conselho Monetário Nacional, ainda que domiciliados ou residentes em países com tributação favorecida.

Fundos soberanos são compostos por patrimônio acumulado pelo governo de um país a fim de realizar aplicações mais rentáveis no mercado financeiro, como se fossem fundos privados de investimento.

Empresas emergentes

A alíquota zero de Imposto de Renda valerá ainda para os investidores estrangeiros e fundos soberanos que aplicarem em cotas dos Fundos de Investimento em Participações (FIP), de Fundos de Investimento em Cotas de Fundos de Investimento em Participações (FI-FIP) e de Fundos de Investimento em Empresas Emergentes (FMIEE).

A isenção será aplicada inclusive no caso de o cotista ser majoritário (possuir 40% ou mais das cotas) ou se o fundo detiver mais de 5% de seu patrimônio líquido em títulos de dívida e títulos públicos.

Essas regras de isenção valerão a partir de 1º de janeiro de 2023. Mas isso vai depender da votação no Senado.(Com Agência Câmara)

No Comment